Quand tout est au vert, la question de la perte ne se pose pas. Mais quand les marchés présentent une configuration non idéale et que le rouge sang inonde votre application, on est en droit de se demander comment est gérée la perte. Cet article revient sur deux points essentiels, la gestion de la perte en terme d’analyse technique et en terme de money management.

Notion de base – Reculer pour mieux sauter ?

La perte est inhérente au trading et aucun trader peut se vanter de 100% de transactions gagnantes. La gestion de la perte peut se résumer simplement à « le montant des gains doit être supérieur au montant des pertes« . Tout trader expérimenté le sait, une stratégie gagnante sur le long terme n’empêche pas les pertes sur le court terme, une stratégie donnée peut en effet provoquer des pertes consécutives inhabituelles ou particulièrement forte.

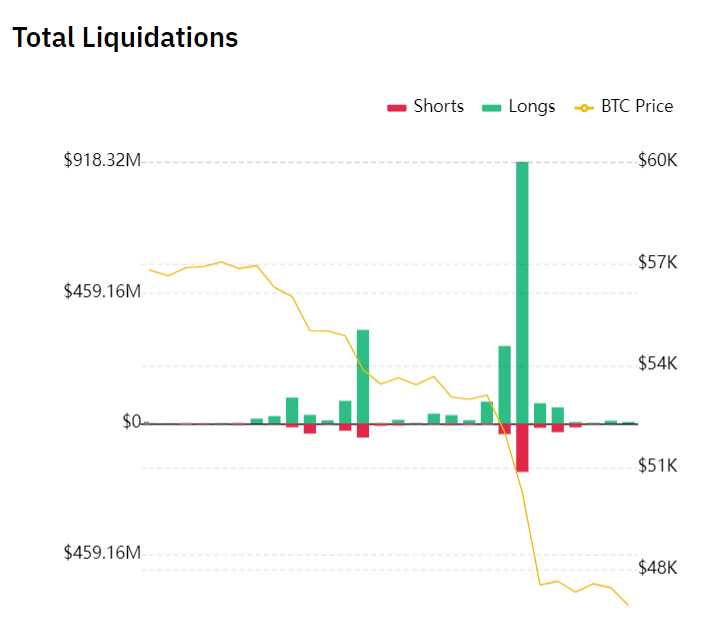

Très bien détaillée dans son ouvrage, « L’art du Trading » de Thami Kabbaj ou même dans « Influence et manipulation » de Robert Cialdini, la perte provoque des sentiments différents chez l’humain qu’un gain d’un même ordre idée – on parle d’aversion à la perte. Il y a alors asymétrie dans le comportement, la panique est souvent plus importante que l’engouement. Lorsque la panique s’installe, le cercle vicieux est lancé (voir courbe des liquidations pour la période début décembre).

Distinguons alors deux cas pratiques, fondamentalement différents :

- Une mauvaise prise de position sur un marché stable

- Une mauvaise prise de position sur un marché instable

Ces deux sitations seront analysées plus tard dans l’article.

Les outils de gestions de perte :

Il existe de nombreux outils de gestions de perte, qu’on retrouve sous le nom de SL (Stop Loss) et nous pouvons en distinguer deux classes de comportement, le stop loss statique et le stop loss dynamique

Le Stop Loss statique – Gain/perte fixe:

Le Stop Loss (ou SL) est simple à comprendre, il correspond à une perte maximale définie à l’avance, exprimée en % ou en pips (FOREX) et travaille de concert avec un take profit (prise de profit). Un exemple concret serait de prendre une position, limiter la perte à -1% et limiter le gain à +2%. Dans ce cas, nous pouvons calculer un Ratio Gain/perte (égal à 2 dans notre exemple) qui signifierait que sur le long terme, nous sommes plus gagnant que perdant.

L’approche Gain/Perte est souvent mise en avant, mais peut être critiquée pour différentes raisons. Le Ratio Gain/perte vous donne un résultat, si ce dernier est supérieur à 1 alors la stratégie est dite profitable sur le long terme, inférieur à 1 elle est perdante sur le long terme.

Cependant, prenons un cas extrème d’un Ratio Gain Perte de 10 (Take Profit de +5% et Stop Loss de -0.5%), pensez-vous que cette stratégie est plus long terme ? Cela signifierait que la stratégie soit assez bonne pour viser 5% sans passer par un -0.5%.

Autre point faible de cette méthode, est la non prise en compte d’un facteur clé, l’occurence. Lorsque nous parlons de perte, nous voulons finalement parler de risque. Le risque est toujours définie par l’occurence multipliée par la sévérité. L’exemple le plus scolaire du risque est le suivant :

- Le risque d’accident en avion est très faible (occurence proche de 0) mais les conséquences sont graves (sévérité forte)

- Le risque d’accident en voiture est modéré (occurence moyenne), mais les conséquences sont moyennement grave (sévérité moyenne)

Dans cet exemple, l’avion est la méthode la plus sûre, car malgré une sévérité très forte, l’occurence est faible. Nous pouvons faire le parallèle avec le trading où la sévérité represente la perte et l’occurence le nombre de trade perdant.

Loin de nous l’idée d’aller à l’encontre des Stop Loss, mais une mise au point sur leur définition était essentielle pour mieux comprendre leur utilisation et être critique sur leur définition. Cela ne signifie pas qu’il ne faut pas gérer la perte, mais il existe d’autres méthodes. Cependant, le SL statique peut être une méthode de protection de portefeuille plutôt que de protection de position.

Rappel important : Les Stop Loss (sous forme d’ordre limite) définie par les plateformes de Trading transforment votre position en ordre au marché lorsque le prix a dépassé la valeur définie. Ainsi, la vente n’est pas assurée au prix défini par le Stop Loss mais respecte les lois du marché. Lors de Flash Crash, il n’est pas rare d’avoir une fermeture bien plus basse que la valeur du Stop Loss !

Les Stop Loss dynamiques :

L’autre axe est de dynamiser la gestion de la perte, d’autant plus sur des marchés en constante évolution et sur des stratégies à profit variable. L’informatique, pouvant traiter bien plus d’information qu’un humain, permet de se questionner tout au long d’une prise de position et ajuster les valeurs de gain et de perte suivant la tendance et les indicateurs à l’instant T.

A priori, il existe déjà des méthodes dynamiques simples pour la prise et la perte de gain. Des exemples relativement connus sont l’utilisation de support et de résistance, une méthode de trailing stop ou utiliser la définition classique du Stop Loss (comme vu au chapitre ci-dessus) mais en dynamisant la valeur par rapport à la situation actuelle.

Comment Qwantic gère la perte ?

Le Trading Qwantic Bot base sa gestion de la perte sur une analyse constante du marché pour définir des stop loss dynamiques, ces derniers ne sont pas envoyés sous forme de « Stop Limit » à Binance mais sont envoyés en temps réel en tant qu’ordre au marché. Lors du développement de nos algorithmes, nous avons mis la gestion de la perte au coeur de la solution et nous avons particulièrement analysé les situations particulières.

Derrière cet article, une vulgarisation du fonctionnement du robot, les algorithmes exacts ne sont pas présentés.

Gestion de la perte côté position :

En premier lieu, l’algorithme analyse le marché toutes les 0.5 secondes lors d’une prise de position. Cette force nous permet de noter la qualité de la position au cours du temps. Il est vrai que nous avons une marge de perte qui peut être relativement grande (voir paragraphe de la gestion portefeuille), mais cette marge est calculée à partir de la qualité de notre algorithme (occurence des pertes) mais également du potentiel de gain du trade (voir explication à base de graphique plus haut).

IMPORTANT : Les valeurs de perte gérées par le bot sont toujours calculées dans une situation 100% d’allocation et levier 1.

Prenons un cas concret, comment, techniquement, gérer une prise de scalping de ce type (voir figure ci-dessous) ? En prenant un Stop Loss statique, le bot va fermer en négatif. Comme l’espérance de gain est forte au vu de la nature du mouvement, le robot laisse le cours descendre un peu plus pour décider à nouveau s’il est profitable de continuer.

Après la première bougie rouge, où le cours a déjà descendu, il faut prendre une décision difficile mais stratégique, faut-il couper ou faut-il continuer ? En d’autres termes, faut-il assumer sa perte quitte à fermer au plus bas ou essayer de reprendre une correction ? S’ajoute des données de volume et de volatilité (analyse des bougies avec grande mèche), on en parle plus loin.

Le bot décide ainsi qu’il est plus profitable de continuer le trade que de le fermer. La perte qu’il est prêt à encaisser est liée au gain espéré.

Le deuxième cas très difficile à gérer est le flash crash, le bot adopte une autre stratégie en se basant sur deux constats :

- Le pic de vente ( liquidation et panic sell) est tellement fort qu’aucun ordre limite ne peut être garanti par la plateforme Binance, les ordres se font au marché et il est garantie de vendre au plus bas.

- Une analyse du carnet d’ordre et de la volatilité montre des points de corrections après une forte descente (quelques secondes), la position passe par un minimum très brièvement, mais récupère le maximum de la correction.

Derrière ces deux méthodes, nous rappellons la règle de la gestion de risque prenant en compte l’occurence des situations. Le bot va dans la direction la moins risquée, celle-ci est défini sur le long terme et ne peut être jugée sur un résultat unique.

Gestion de la perte côté portefeuille :

Le deuxième point très important est la gestion du risque côté portefeuille. Même si le bot tolère des mouvements relativement amples sur les positions, la stratégie est inscrite au sein d’un Money-management qui permet lui de limiter le risque globale, ce money-management possède 3 niveaux :

- L’allocation de chaque trade au sein du portefeuille (par exemple, une position Ripple XRPUSDT prend maximum 15% du capital, une perte de 5% sur le Ripple affecte le portefeuille à hauteur de 0,75%)

- L’allocation de l’utilisateur à Qwantic – l’utilisateur définie la capital qu’il alloue à Qwantic entre 1% et 100%. Un capital de 50% par rapport à 100% diminue la prise de risque de 2.

- Le levier utilisé par l’utilisateur (1 ou 2) qui permet de définir une exposition.

Le profil le plus risqué de Qwantic est de 100% d’allocation, levier 2.

Bon trading à tous