Le 10 Novembre au soir, le Bitcoin a approché les 70 000$, le coeur doit être bien accroché lorsque nous suivons les marché en direct. Retour sur un épisode commun mais exceptionnel et explication des mouvements du marché/bot.

Un marché exceptionnel ?

L’univers de la cryptomonnaie est très particulier, les variations sont impressionnantes et le marché est ponctué de vague intense qui rendent le trading capricieux. L’épisode d’hier soir n’a rien d’exceptionnel, le marché répond toujours à la loi très basique de l’offre et de la demande. Lorsque l’offre dépasse la demande, les marchés baissent. Lorsque l’offre surpasse la demande, un cercle vicieux s’installe. Une première analyse rapide permet d’identifier 2 sources :

- L’approche des 70 000$ déclenche des take profits, les investisseurs prennent leur gain et le marché baissent

- L’engouement d’un ATH et d’un marché fortement haussier incite les investisseurs à prendre des risques

- Le marché diminuant fortement, une vague de liquidation commence, le marché commence à s’effondrer rapidement et la panique s’instaure

Appât du gain, risque et levier:

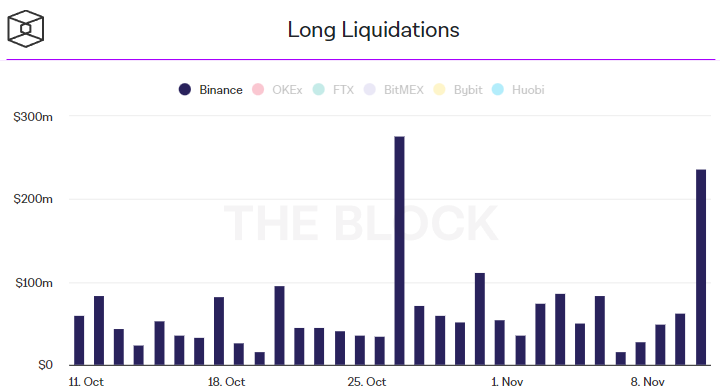

En jetant un coup d’oeil au nombre de liquidation de la plateforme Binance uniquement sur la paire Binance sur des positions LONG, nous pouvons directement souligner l’impact de l’utilisation des leviers par de nombreux investisseurs.

Avec l’utilisation d’un levier 1, la liquidation est impossible car seule un Bitcoin à 0$ ferait perdre la totalité du capital. Dans un cas extrème un levier 100 ne pardonne pas un mouvement de marché à -1%. Le fait de voir une liquidation de presque 200 millions de $ sur une variation d’environ 5-10% nous permet d’estimer que le levier moyen utilisé des comptes liquidées était proche des 10-20.

L’appât rapide de gain aveugle l’investisseur et les dangers des leviers sont sous-estimés. Lors d’une interview d’un investisseur expérimenté, ce dernier expliquait l’impact des leviers avec l’image suivante : Investir avec un levier 1, c’est comme la probalité d’avoir un accident sur un Paris-Marseille en respectant les limitations. Investir avec un levier 20, c’est faire le même trajet à 350km/h, le 1er week-end d’Août et espérer ne pas avoir d’accident.

Calcul de probabilité :

Imaginons un très bon investisseur, faisant seulement 20% d’erreur et 80% de trades gagnantes. La probabilité qu’une mauvaise position arrive est faible, mais non nulle. Disons 20% des trades négatives passent par un -4% (suffisant pour liquider un levier 25).

Si cet investisseur s’amuse à jouer avec un levier 25 en investissant l’entiereté de son capital, quelle est la probabilité d’être liquidé sur 50 positions prises ?

- La probabilité d’avoir une positions passant par -4% est de 20% multiplié par 20%, soit 1 chance sur 50, ce qui parait peu.

- La probabilité d’avoir que des trades positives sur 50 est de 1 chance sur 700

- En moyenne 10 trades seront négatives sur les 50 positions

- La probabilité d’être liquidé sur 50 positions prises est de 87% (égale à probabilité d’avoir au moins une trade passant par -4% sur les 50 trades)

Cette probabilité va augmenter avec le risque pris (levier et investissement du capital entier) et le nombre de trade. Au bout de 360 trades, vous avez plus de chance de gagner à l’Euromillion au rang 2 (1 chance sur 2.118.760) que de ne pas vous liquider. A méditer !

Le scalping ou comment assainir le marché :

Souvent critiqué, nous oublions que le scalping (méthode de prise de position rapide) assainit le marché. Lors d’une vague de liquidation, l’offre augmente drastiquement et sans demande en face, les marchés plongent. Grâce au bot de scalping, la demande est augmenté lorsque le marché s’écarte trop de la moyenne et permet une régulation du cours et limiter la casse. En bref, scalper c’est rendre le marché plus sain.

Comment se comporte le robot Qwantic ?

Même si magie et mathématiques commencent par les mêmes syllabes, c’est deux mondes très différent. Le robot fonctionne sur des algorithmes et ne peut pas prédire ce type d’évènements (mais peut le limiter). Par exemple, le robot a pris plusieurs positions en LONG avant cette chute ce qui s’est traduit par des pertes entre 3 et 5% sur les positions prises en passant par des minimum à -10%. Alors que l’investisseur humain est submergé par les sentiments, le robot continue d’analyser le marché et permet de fermer au meilleur moment, limitant la casse.

Le robot a également continuer d’analyser et a pu prendre une position de +7% sur le Ripple en achetant au point de pivot de la chute. C’est la force d’un robot qui continue d’investir selon son plan et rebondir lorsqu’une occasion se présente.

Alors non, le bot ne peut pas éviter ce genre d’évènement, mais peut les gérer. Le marché, une fois secoué, est un terrain propice au scalping et il rattrape rapidement sa perte.

Alors oui, il y aura encore des moments de la sorte, cela fait partie du trading. Une perte n’est jamais agréable mais elle est à relativiser par rapport à un investissement long terme.

Limiter mon risque avec Qwantic ?

Le robot Qwantic, de part sa solution toute automatique, permet une meilleure gestion des risques par rapport à ses concurrents où les stratégies sont « à la carte ». Il évite d’investir l’entiereté du capital sur une paire unique et, en fin de compte, une mauvaise position a un impact minime sur le capital.

Cependant, le risque est à définir côté investisseur sur les bases suivantes :

- Puis-je me permettre de me passer du capital investi ?

- Suis-je conscient de l’impact d’un levier 2 plutôt que d’un levier 1 ?

L’équipe Qwantic reste disponible pour vous aidez à comprendre les mécanismes sur notre Telegram . Bon trading à tous !